Кредитная карта, что это такое?

Кредитная карта – это пластиковая банковская карта, расчёты по которой совершаются в кредит. Она имеет ряд преимуществ, а самое важное её преимущество – возможность воспользоваться кредитом в пределах доступного лимита в любое время и в любом месте без дополнительного согласования с банком, а также без поручительств и залога.

В отличие от карты дебетовой, по которой можно пользоваться только своими деньгами, по кредитке можно пользоваться только заёмными средствами, т.е. её держатель берёт деньги в кредит, расплачиваясь картой в торговой точке, в интернет-магазине, или снимая деньги в банкомате, а потом пополняет (погашает) этот кредит различными доступными способами.

Таким образом, на счёт кредитной карты нельзя положить СВОИ деньги – карточный счёт всегда будет в минусе (взят кредит на определённую сумму) или в нуле (кредит полностью погашен). Конечно, можно пополнить счёт кредитки суммой, значительно превышающей использованный по ней кредит, но баланс по карте всё равно не станет положительным, — банк «вашими» средствами будет автоматически гасить взятые вами кредиты (после каждой покупки).

Ещё одно важное отличие – кредитку получить значительно сложнее, ведь в этом случае банк несёт риски по возможной неуплате взятого держателем карты кредита. Поэтому в банке оценивают платёжеспособность клиента (проверяют кредитную историю, наличие доходов, собственности, существующих кредитов или кредиток) и могут потребовать предоставить дополнительные документы, свидетельствующие о кредитоспособности клиента (кроме паспорта, он обязателен при оформлении).

На рынке предлагаются также универсальные карты (кредитно-дебетовые), которые позволяют взять у банка в займы и пополнять счёт карточки собственными средствами (уходить в плюс).

По дебетовой карте также можно воспользоваться кредитными средствами банка – эта услуга называется овердрафт, при этом условия по такому кредиту несколько отличаются от кредитных карт. Есть ещё термин технический овердрафт, ознакомиться с которым можно в этой статье.

Сама кредитная карта окружена массой терминов и понятий, непосредственно с ней связанных. Важно иметь представление о каждом из них, так как неправильное использование кредитки может привести к очень неприятным последствиям. Только в умелых руках она будет являться превосходным финансовым инструментом и помощником на все случаи жизни.

Основные термины, связанные с кредитной картой

Кредитная линия

При оформлении кредитки банк, её выпускающий (банк-эмитент), берёт на себя обязательство предоставлять заёмщику кредит в течение определённого временного периода, т.е. открывает кредитную линию. Её срок обычно привязан к сроку, на который выдается кредитная карта, это в основном 2-4 года, или действует до закрытия карты держателем. На практике действие кредитной линии может растянуться на большее время, т.к. после окончания срока действия карты, выпускается новая на следующий срок (если держатель кредитки её не закрыл или не отказался от перевыпуска). При этом кредитные обязательства клиента (непогашенный кредит на момент окончания срока действия) переходят на новую карту. Счёт, к которому привязана карта, всегда остаётся прежним, а на карточке может измениться номер, код проверки подлинности CVC2/CVV2 и срок действия.

Кредитные линии могут быть возобновляемыми (револьверными) или невозобновляемыми.

Максимальная сумма кредитных средств, доступных по кредитной линии устанавливается в виде кредитного лимита. Смотрите подробную информацию о кредитной линии.

Кредитный лимит (лимит кредитования)

Кредитный лимит (он же лимит кредитования) это максимальный размер кредита, устанавливаемый по кредитной карте, в пределах которого клиент может пользоваться средствами банка для совершения покупок и снятия наличных средств. Его величина прописывается в тарифном плане на выдаваемую карточку.

Клиенту кредитный лимит устанавливается индивидуально, в зависимости от его платёжеспособности. Величина кредитного лимита может увеличиться или уменьшится в течение срока жизни карты в одностороннем порядке, — в зависимости от частоты её использования (оплата за товары/услуги) и от соблюдения условий договора (наличие или отсутствие нарушений). Размер лимита кредитования клиент может узнать только после получения кредитной карты.

Если лимит на кредитке слишком мал, его можно попробовать увеличить, это можно сделать по запросу или он, возможно, увеличится автоматически в течение определённого времени (банк этого не гарантирует).

Остаток лимита кредитования (разница между установленным банком размером лимита кредитования и фактической задолженностью по кредиту, в пределах суммы по договору) рекомендуется постоянно контролировать (например, в интернет-банке или в присылаемых SMS при подключенной услуге «SMS-информирование»), чтобы знать свои возможности по оплате кредитной картой и планировать траты.

Более подробную информацию о лимите кредитования смотрите в этой статье.

Минимальный обязательный платеж

Минимальный обязательный платеж по кредитной карте – это сумма денежных средств, которая в обязательном порядке погашается в счёт кредита за расчётный (отчётный) месяц. Размер минимального обязательного платежа прописывается в тарифах и состоит из основной части (процент от задолженности по кредиту, обычно 5%), процентов по кредиту, комиссий и штрафов. Сумму платежа и его крайний срок уплаты можно узнать в счёте-выписке, формируемой банком к конце каждого расчётного периода, а также в интернет-банке, мобильном банке или в службе поддержки.

Невыплата минимального платежа ведёт к существенным штрафам и возможным санкциям со стороны банка (увеличение размера пени и неустойки, наказание в виде уменьшения лимита кредитования, иногда возможно приостановление дальнейшего кредитования), поэтому лучше это делать в срок до конца платёжного периода.

Это может испортить кредитную историю держателя кредитной карты – узнайте, как проверить кредитную историю онлайн.

Будет лучше, если платёж по карте значительно превысит минимальный обязательный или полностью погасит всю стоимость кредита, тогда доступный кредитный лимит восстановится на внесенную сумму долга.

Из суммы для погашения, поступившей от клиента, банк в первую очередь погасит пени и неустойки, затем проценты и комиссии, и только в последнюю очередь гасится основной долг.

Дополнительные подробности о минимальном обязательном платеже и об очерёдности оплаты вы можете узнать в этой статье.

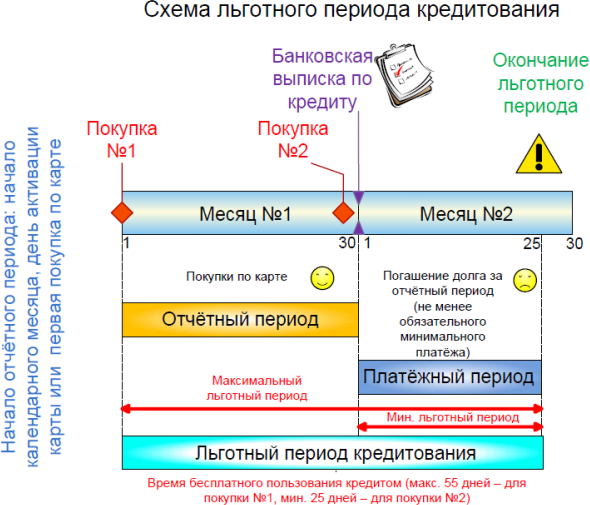

Отчетный (расчетный) период

Отчетный (расчетный) период – это время покупок по карте (покупки в торговых точках и в интернет-магазинах, снятие наличных и др.). Он длится 1 (один) месяц и обычно начинается с первого числа каждого месяца или с момента активации карты.

Платёжный период

Платёжный период – промежуток времени, за которое вы должны совершить платёж по кредиту, взятому вами за отчетный период. Можно погасить всю задолженность или её часть, но величина вашего платежа не должна быть меньше обязательного минимального платежа по кредиту.

Льготный период кредитования (грейс-период)

Льготный период кредитования — это такой период времени (в среднем 55 дней, иногда доходит до 200), в течение которого владелец кредитной карты может воспользоваться кредитными средствами банка бесплатно при условии полного погашения долга по кредиту. Состоит из отчетного и платёжного периодов.

Он является одним из важнейших преимуществ кредитной карты, так как можно не платить за кредит, но механизм его действия является камнем преткновения для многих начинающих «картёжников».

Встречается несколько видов льготного периода, он также может быть честным и нечестным.

Смотрите обо всех особенностях и тонкостях льготного периода кредитования этот материал.

Счёт-выписка

Счет-выписка – форма отчетности банка, направляемая клиенту, для удобства контроля средств на счёте кредитной карты и своевременной оплаты за кредит. Она может ежемесячно высылаться банком на почту РФ или электронный адрес (в формате PDF, Word и др.). Получить её также можно в интернет-банке, банкомате, по SMS, в контактном центре или при непосредственном посещении отделения банка. Счёт-выписка может быть полная (расширенная) и краткая (мини-выписка), в зависимости от способа получения. Стоимость услуги необходимо уточнять заранее.

- Оформить кредитку "365 дней без %" Альфа-Банка, бесплатное обслуживание, 1 год без % на любые покупки! Реклама. АО "Альфа-Банк". ИНН 7728168971

Выписка формируется за предыдущий отчётный период. В ней можно увидеть сумму минимального платежа по кредиту, сумму задолженности, сроки погашения, операции за прошедший период, включая поступление/списание, начисление процентов, комиссий, пеней и штрафов и другую полезную информация по состоянию счёта.

Выписка по кредитной карте – это важнейший инструмент контроля состояния счёта кредитки.

Последнее обновление:8 июня 2017

Последнее обновление:8 июня 2017 Рубрика:

Рубрика:  Автор:Игорь

Автор:Игорь